-

Point1

非課税措置を受けられるのは、2026年3月31日までの贈与が対象です。

-

Point2

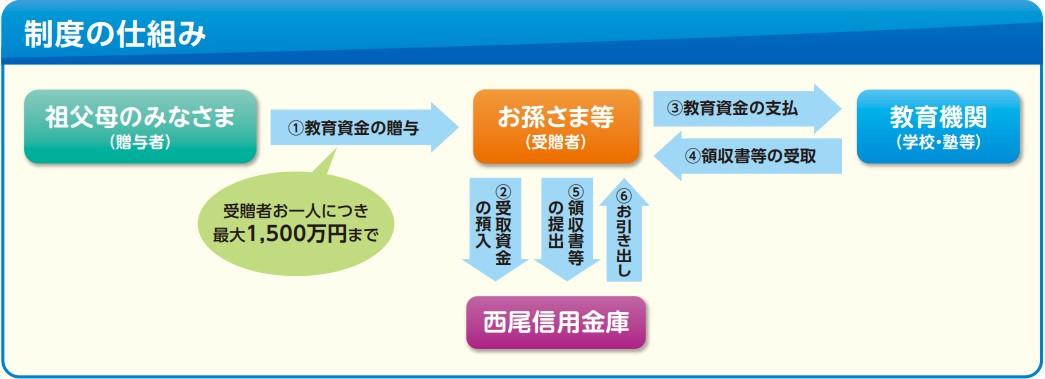

受贈者1人あたり1,500万円までが非課税です。

(塾や習い事など学校等以外は500万円まで非課税となります。) -

Point3

受贈者(お孫さま等)が30歳になるまでの教育資金が非課税の対象です。

-

Point4

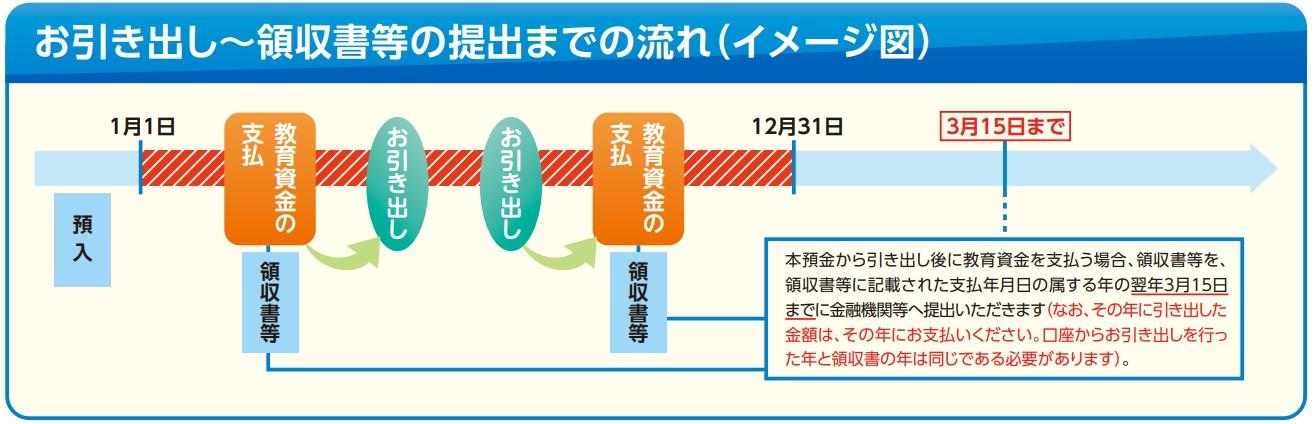

払出の際は、教育資金に充てたことがわかる領収書等の提出が必要です。

※図は、お客さまが教育資金を支払い後に領収書等を窓口にご提出のうえ、本預金から資金を引き出す手順のイメージです。

なお、本預金からご資金を引き出された後に教育資金として支払いのうえ、領収書等を窓口にご提出いただくことも可能です。

教育資金の範囲

非課税措置の対象となる教育資金の範囲は以下のとおりとなります。 くわしくは文部科学省のホームページにも記載されていますのでご参照ください。

①学校等に対して直接支払われる金銭

学校等※への支払いは上限1,500万円

※学校等 : 幼稚園、小学校、中学校、高等学校、大学、保育所、認定こども園、外国の教育施設のうち一定のもの、海外の日本人学校、インターナショナルスクール(国際的な認証機関に認証されたもの)等

②学校等以外※の者に対して直接支払われる金銭で社会通念上相当と認められるもの

学習塾やスポーツ教室等の習い事等への支払いは上記1,500万円のうち、500万円を上限として非課税となります。

※学校等以外 : 学習塾、スポーツ教室、文化芸術にかかる教室等

③対象となる費用 ※領収書が発行されることが必須となります。

・学校等の場合

入学金、授業料、入園料、保育料、施設設備費、入学(園)試験の検定料、学用品費、修学旅行費、学校給食費、 通学定期券代、海外留学渡航費等

・学校等以外の場合

学習塾やスポーツ教室などに直接支払われる月謝等

(23歳以上の方が支払うものは非課税の対象外となります。なお、教育訓練給付金の支払対象となる教育訓練の受講費は、非課税の対象となります。)

教育資金贈与専用貯蓄預金の概要

| 商品名 | 教育資金贈与専用口座(孫のみらい) ※租税特別措置法に基づく教育資金非課税措置の適用を受けるための口座です。 ※ATMの取扱い、インターネットバンキング、口座振替、はご利用できません。 |

|

|---|---|---|

| 販売対象 | ・直系尊属(曾祖父母、祖父母、父母等)から贈与契約書により教育資金を受贈した30歳未満かつ贈与前年の所得が1,000万円以下の個人 ※開設可能な専用口座は、お一人さまにつき1口座です。専用口座を開設した場合、他の支店、他の金融機関での専用口座の開設はできません。 |

|

| 期 間 | (1)贈与税が非課税となる預入期限 ・令和8年3月31日まで (2)取扱期間 ①預金者が①30歳に達した日 (在学中等の場合は最大で40歳に達する日まで) ②預金者が死亡した日 ③預金残高が零となり預金者と当金庫との間で契約終了の合意により契約が終了する日まで |

|

| 預 入 | 預入方法 | ・随時預入 ※贈与契約から2カ月以内に直系尊属から贈与された金銭を預入いただきます。2カ月を超えますと、教育資金非課税措置の適用を受けることができません。 ※預入にあたっては、贈与契約書および教育資金非課税申告書等を当金庫に提出いただきます。 |

| 預入金額 | ・10万円以上1,500万円以下 | |

| 預入単位 | ・1円単位 | |

| 払戻方法 | ・原則として預金者の教育資金の支払いにあてる場合に限り払い戻しできます。 ※払い戻し方法は、お客さま自身で教育資金をお支払い後に領収書等を当金庫にご提出のうえ、当該資金を払い戻す方法と、口座から払い戻し後に教育資金のお支払いをされ、領収書等を当金庫にご提出いただく方法がございます。 ※上記いずれの場合も、教育資金の支払いを証明する領収書等(原本)を当金庫にご提出いただきます。なお、その年に払い戻した金額は、その年にお支払いください。また、領収書等の提出期限は、教育資金の支払日の翌年3月15日までとなっております。 ※領収書等の提出がない払い戻しや教育資金以外の払い戻し等については非課税措置の適用を受けることができません。 |

|

| 利 息 | 適用金利 | ・変動金利 ・5階層の金額階層別金利設定(10万円未満、10万円以上30万円未満、30万円以上50万円未満、50万円以上100万円未満、100万円以上)を行い、毎日の最終残高がそれぞれの金額階層に該当する期間について、当該期間における店頭表示のそれぞれの金額階層別の利率を適用します。 |

| 利払方法 | ・年2回(2月、8月)の当金庫所定の日に元金に組入れます。 | |

| 計算方法 | ・付利最低残高は1,000円とし、付利単位を1円とした1年を365日とする日割計算 | |

| 税 金 | ・令和19年12月31日までの間に支払われる利息には復興特別所得税が追加課税されるため、20.315%(国税15.315%、地方税5%)の税金がかかります。 | |

| 手数料 | ・無料です。 振込手数料等所定の手数料がかかる場合があります。(所定の手数料は、本制度の非課税対象外となります。) |

|

| 付加できる特約事項 | ――― | |

| 中途解約時の取扱い | ――― | |

| 金利情報の入手方法 | ・金利はこちらをご覧ください。 | |

| 苦情処理措置・紛争解決措置 | 苦情処理措置 本商品の苦情等は、当金庫営業日に、営業店またはお客さま相談室(8:30~17:30、電話:0120-108760)にお申し出下さい。 紛争解決措置 愛知県弁護士会(電話:052-203-1777)、東京弁護士会(電話:03-3581-0031)、第一東京弁護士会(電話:03-3595-8588)、第二東京弁護士会(電話:03-3581-2249)の仲裁センター等で紛争の解決を図ることも可能ですので、利用を希望されるお客さまは、当金庫営業日に、上記お客さま相談室または、全国しんきん相談所(9時~17時、電話:03-3517-5825)にお申し出ください。また、お客さまから各弁護士会に直接お申し出いただくことも可能です。 なお、東京弁護士会、第一東京弁護士会、第二東京弁護士会の仲裁センター等は、東京都以外の各地のお客さまにもご利用いただけます。その際には、お客さまのアクセスに便利な東京以外の弁護士会をご利用する方法もあります。例えば、東京以外の弁護士会において東京の弁護士会とテレビ会議システム等を用いる方法(現地調停)や、東京以外の弁護士会に案件を移す方法(移管調停)があります。ご利用いただける弁護士会については、あらかじめ「東京弁護士会、第一東京弁護士会、第二東京弁護士会、全国しんきん相談所または当金庫・お客さま相談室」にお尋ねください。 |

|

| その他参考となる事項 | ・預金保険制度の付保対象預金です。(当金庫に複数の口座がある場合には、それらの預金元本を合計して1,000万円までとその利息が保護されます)。 ・契約後の諸手続きは口座開設店のみで受付いたします。 ・契約期間中に贈与者が亡くなられた場合、速やかにその旨を当庫に届出てください。贈与者の死亡日における管理残額(※)が相続財産に加算される場合があります。なお、贈与者の死亡日において受贈者が①23歳未満の場合②学校等に在学している場合③教育訓練給付金の支給対象となる教育訓練を受講している場合は、相続税の課税対象となりません。 ただし、贈与者の相続税の課税価格が5億円を超えるときは、上記①~③に該当する場合であっても相続税の課税対象となります。 (※)管理残額とは、本非課税制度を適用した贈与資金から教育資金の支払に充てられなかった残額を言います。 |

|

お申し込みの際に必要な書類

-

お孫さま等およびご来店者さまのご本人確認書類

運転免許証、保険証等

-

お孫さま等の個人番号カード

本預金の口座開設に際し、マイナンバーをご提示いただく必要があります。

-

お孫さま等のご印鑑

口座開設にあたり、お届けいただくご印鑑をご用意ください。

-

お孫さま等の所得証明書類

他のご家族の扶養親族に入っておらず、かつ、前年に収入がある場合、所得証明書類(源泉徴収票、確定申告書等)

-

戸籍謄本、戸籍抄本、住民票の写し(原本)

直系尊属からの贈与であることを確認させていただくため、祖父母さま等がお孫さまの直系尊属であることが確認できる戸籍謄本または住民票(写し)等の原本をご提出いただきます。

-

贈与契約書(原本)

あらかじめ書面にて祖父母さま等とお孫さま等との間で贈与契約書を締結していただき、原本をご掲示いただきます。

(贈与契約書の書式は窓口にもご用意しています。) -

教育資金非課税申告書(原本)

申告書は当金庫より税務署に提出します。

(申告書は、窓口にもご用意しています。)

「教育資金の一括贈与に係る贈与税の非課税措置」 3年間延長に伴う主な変更点(令和5年度税制改正)

適用期間の延長

相続財産への加算

きは、ご相続の発生日における教育資金贈与の残額を、お孫さまが相続により取得したものとみなさ

れます。

※ 2023年4月1日以後、新規または追加で贈与を行った資金に関して本非課税措置を適用した場合について対象となります。

贈与税の一般税率適用

※ 2023年4月1日以後、新規または追加で贈与を行った資金に関して本非課税措置を適用した場合について対象となります。