相続・財産管理

大切な人への想いをカタチに。

いざという時に焦らないために、

早めにご準備される方が増えています。

遺言信託をはじめとする相続に関するさまざまなご相談や相続発生時のお手続き等、お客さまのニーズに合わせて柔軟にお応えいたします。

相続関連業務

遺言信託

遺言は大切なご家族への思いやりです。一生かけて築き上げてこられた財産も、いずれは相続という形でご遺族の方々に引き継がれます。

遺言信託では、遺言書の作成のための事前相談から始まり、公正証書遺言の正本をお預かりする保管業務、そして相続開始後は遺言に基づき責任をもって執行手続きを行います。

-

特長

01

法定相続分とは

異なる配分ができます。 -

特長

02

遺言はいつでも取り消し(撤回)や書き換えができます。

-

特長

03

万が一の際の遺言執行も

しっかりとお手伝いします。

このような方におすすめです

- 子どもがいないので、遺産のすべてを配偶者へ相続させたい方

- 老後の世話をしてくれている子どもに、より多くの財産を渡したい方

- 障がいがある子どもや病弱な相続人の生活を考慮し、財産を分けたい方

- 再婚なので、先妻の子どもと後妻の子ども間の遺産調整をしておきたい方

- 事業や農業、家業を後継者に継がせるため、上手に配分をしたい方

- 相続人以外のお世話になった人や団体に、財産の一部を遺贈、寄付をしたい方

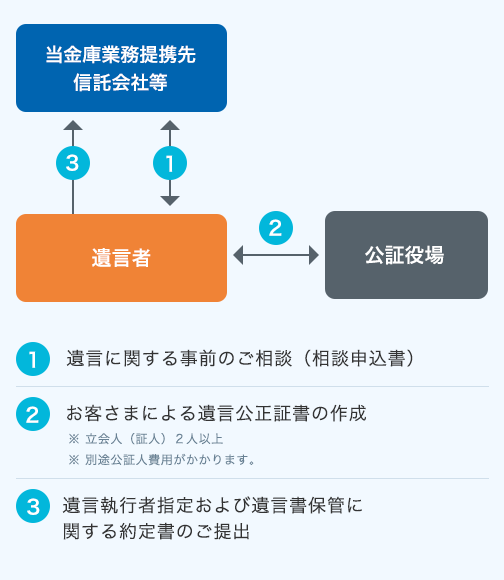

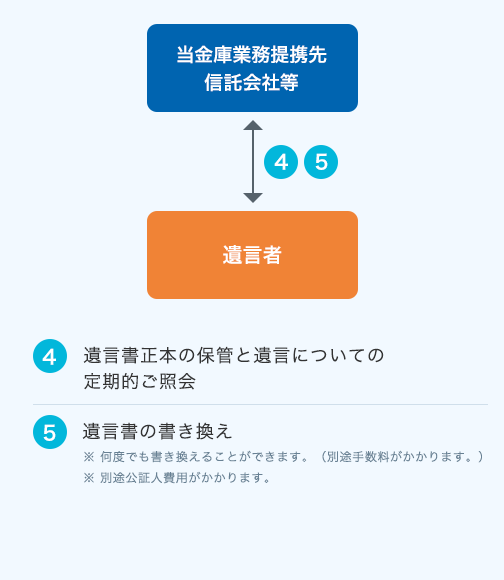

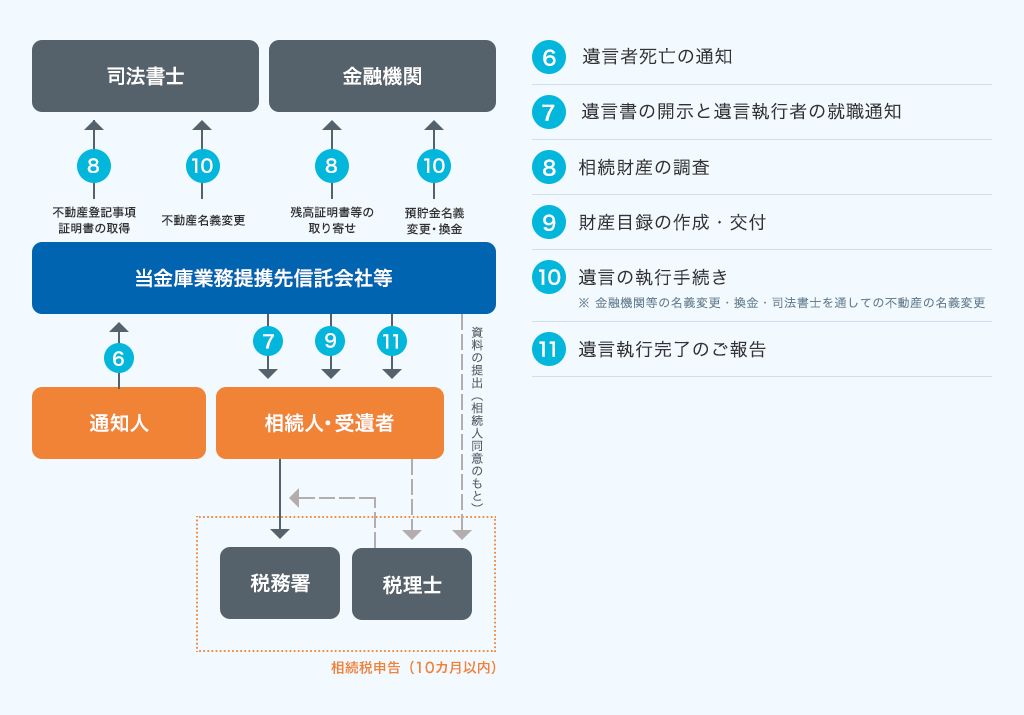

遺言信託のしくみと流れ

1.遺言書の作成

2.遺言書の保管

3.遺言書の執行

財産承継プランニング

万全の財産承継をお考えのお客さまに「財産承継プランニング」(財産の評価、予想相続税額の試算、納税方法、納税後に残る財産の分析など)をご提供しています。

-

特長

01

信託会社等、相続や事業承継の

プロによる資産評価からご自身の現状を知ることができます。 -

特長

02

相続時に起こりうる問題や

課題を事前に予測し、その

解決策をご提案いたします。 -

特長

03

相続や事業承継のプロが

お客さまの万全の財産承継を

お手伝いします。

このような方におすすめです

- ご自身の財産の内容を明らかにし、承継の方針を考えたい方

- 残されるご家族のために、ベストな遺言を作成したい方

- 相続税について、相続人が無理なく支払えるようにあらかじめ準備したい方

- 自社株の承継を円滑に行いたい方

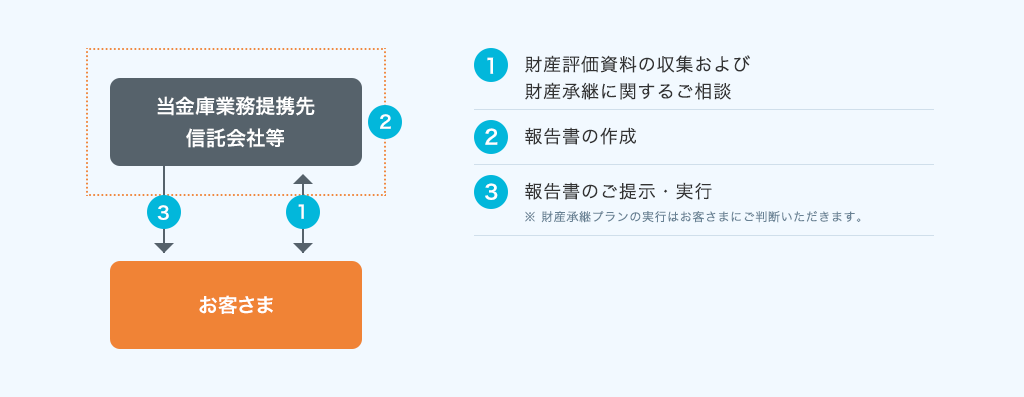

財産承継プランニングの流れ

信託を活用した相続対策

信託会社や信託銀行が資産を管理する信託(商事信託)

商事信託とは信託会社等が受託者となりお客さまから財産を預かって管理する信託のことです。財産管理を公的な機関に任せることで、受託者による不正やトラブルを防いだり、資産管理の負担を抑えたりすることができます。一方で信託報酬がかかる、資産によって信託できないものがあるといったデメリットもあります。

商事信託の主な

メリット・デメリット

| メリット | デメリット |

|---|---|

|

|

ご家族や親族が資産を管理する信託(民事信託)

家族信託とは不動産や預貯金等の財産を信頼できる家族に託し、家族はご本人のためにその財産管理や資金の出し入れを行う信託のことです。民事信託は、商事信託とくらべて自由な財産管理が可能で、管理を任せる財産の規模や種類も柔軟に設定することができます。一方で財産管理を託せるご家族・ご親族がいない方は利用しづらいといったデメリットもあります。

民事信託の主な

メリット・デメリット

| メリット | デメリット |

|---|---|

|

|

成年後見制度を活用した相続対策

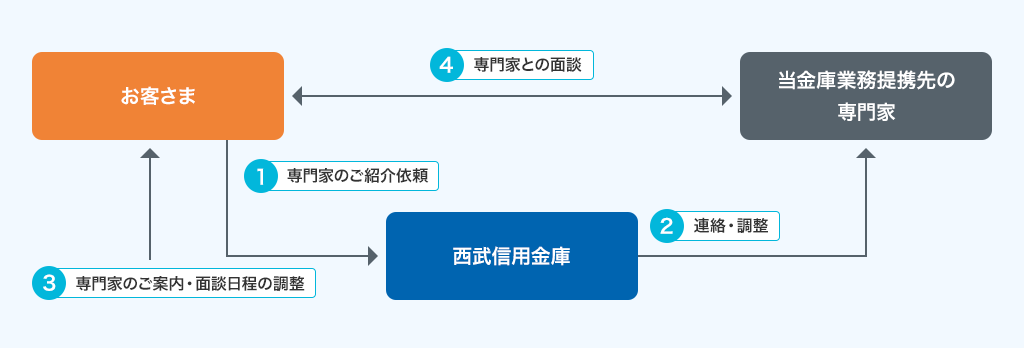

成年後見制度に関して専門家へ相談したい方へ

成年後見制度は、自分ひとりで判断することが難しい方について、成年後見人等が財産管理や福祉サービス等の契約を行い、ご本人の生活を支援する制度です。

成年後見制度に関するご相談・お問い合わせをご希望するお客さまへ、当金庫連携の専門家をご紹介いたします。最寄の西武信用金庫店舗もしくはお問い合わせフォームより、お問い合わせください。

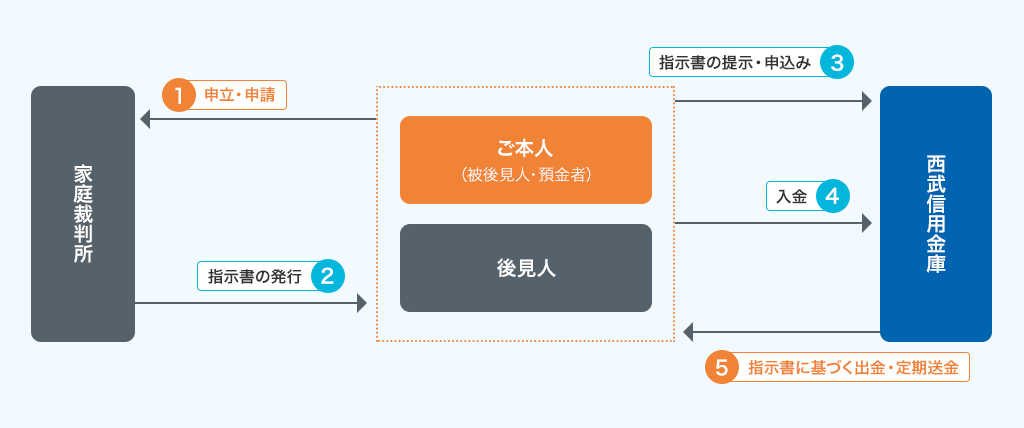

後見制度支援預金

後見制度支援預金は、成年被後見人の預金のうち、通常使用しない部分を管理するための預金です。預金口座の開設や入出金のお取引は、すべて家庭裁判所の指示書に基づき行います。

西武後見制度支援預金のイメージ図

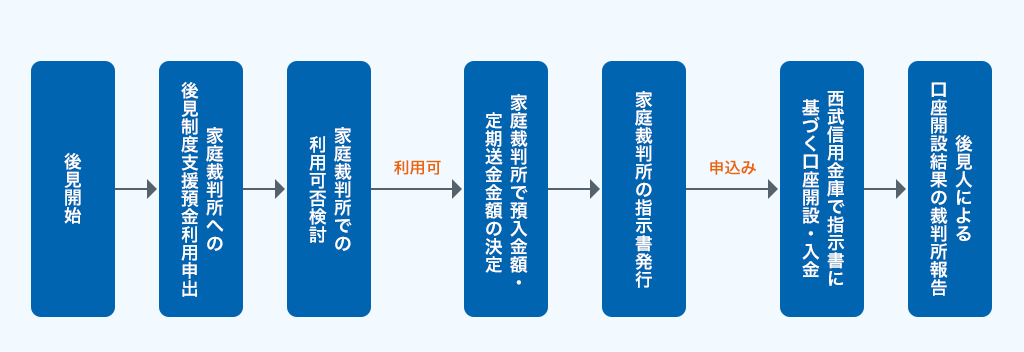

お申込みの流れ

| ご利用いただける方 | 個人のお客さまのうち、家庭裁判所が「指示書」を交付した方 |

|---|---|

| 取扱店 | 口座開設店のみ |

| 手数料 | 管理手数料は無料 為替手数料について、一時交付金および解約時において当金庫宛は無料 |

| 預金の種類 | 普通預金(後見制度支援預金) |

| 預入について | 1円以上、1円単位で随時入金可能 ただし、家庭裁判所の「指示書」が必要です。 |

| 払戻について | 随時払戻可能 ただし、家庭裁判所の「指示書」が必要です。 出金…入院費等の一時的な支出が発生した場合等において、家庭裁判所が必要と認めた際に交付されます。 |

| 自動送金について | 取扱可能 ただし、家庭裁判所の「指示書」が必要です。 |

| 付加できる特約事項 | 「指示書」の指示内容による取扱いのみとなります。 |

| その他注意事項等 |

|

よくあるご質問はこちら

ご相談・お問い合わせ

受付時間 9:00~17:00

(土・日・祝日・年末年始を除く)