投資信託のご案内

資産は「ためる」から「ふやす」時代へ。

これからの生活やセカンドライフのために、

投資信託を利用して、資産運用をはじめませんか。

はじめてのお客さま

資産形成で投資信託をおススメする理由

-

POINT 01

少額の資金から

はじめられます投資信託は少額からでもスタートすることができます。

-

POINT 02

運用のプロに

まかせられます投資に関する運用のプロが、お客さまに代わって運用します。

-

POINT 03

株や債券などに

分散投資ができます投資信託は複数の株式や債券などの金融商品に分散して運用します。

-

POINT 04

種類が豊富で、

たくさんの選択肢が

あります運用のスタイルや投資対象等、さまざまな特徴の商品からお選びいただきます。

-

POINT 05

おトクな非課税制度を

活用できますおトクな少額投資非課税制度(NISA)を活用した資産形成が可能です。

円預金との違い

円預金 |

投資信託 |

|

|---|---|---|

元本の保証 |

元本は保証されています。 |

元本は保証されていません。 |

お利息(分配金) |

預入時に決められた利率により計算された金額(利息)が受け取れます。 |

運用次第で支払われる金額(分配金)は変化します。 |

預金保険制度の適用 |

対象となります。 |

対象となりません。 |

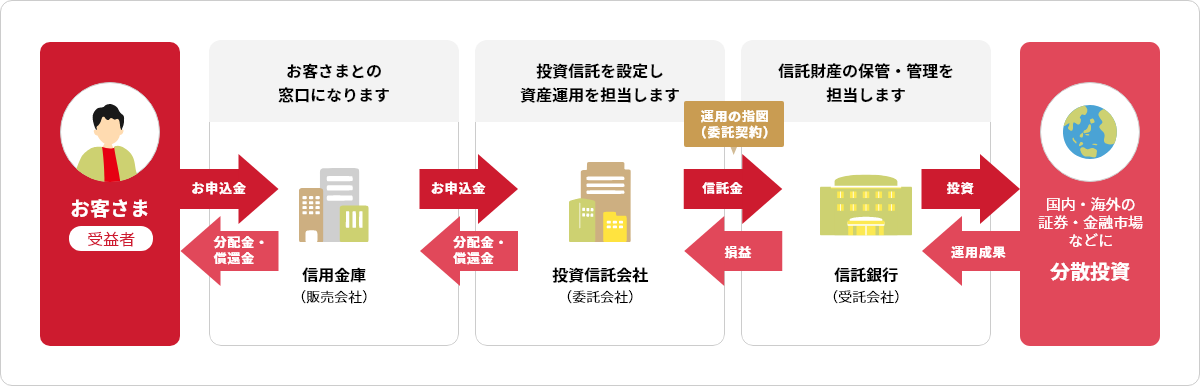

投資信託のしくみ

投資信託はたくさんのお客さまから集めたお金を1つの資産とし、その資産を運用の専門家であるファンドマネージャーが運用します。投資信託を購入することによって間接的に株や債券等を保有することになります。

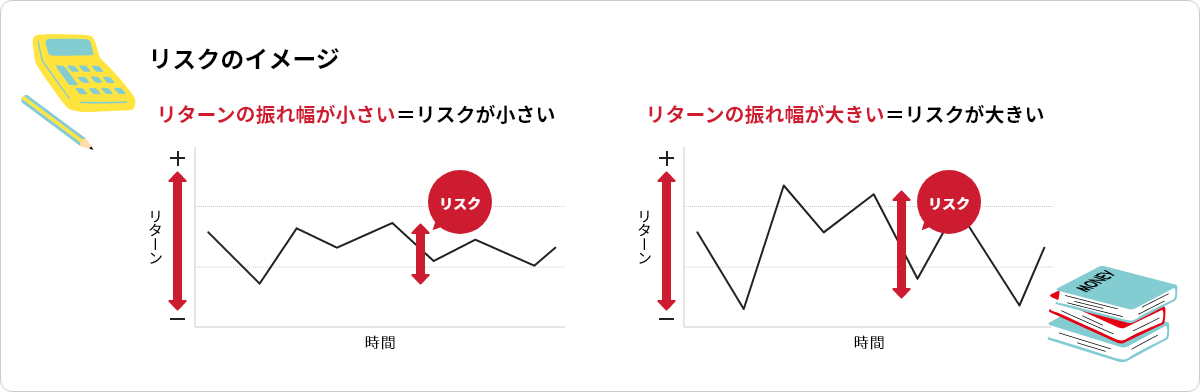

投資信託のリスク

投資の世界において「リスク」とは一般的に「価格変動の大きさ(ブレ)」を意味します。

商品によってリスクとリターンの度合いは異なりますが、リスクが大きいほど、そのリターンの振れ幅が大きくなるという傾向があります。

投資信託の主なリスク

-

価格変動リスク

株式や債券などの価格は需給により変動します。一般的に、企業業績や景気動向、国内外の政治等の影響を受けます。

-

信用リスク

株式や債券などを発行している企業などが、経営不振等により、元本や利息の支払いができなくなるリスクがあります。

-

金利変動リスク

金利は景気や政策等によって変動します。一般的に金利が上がると債券価格が下落し、金利が下がると債券価格は上昇します。

-

為替変動リスク

円と外国通貨の為替レートは常に変動しています。外国の株式や債券に投資する投資信託はこの為替変動の影響を受けます。一般的に円高の場合は基準価額の下落要因となります。

なお、この変動を押さえるために為替ヘッジ付きの商品もあります。 -

流動性リスク

ファンドの組入れ資産の売買が極端に少なくなることで取引が成立せず、現金化できない等の不測の事態が発生した場合に、投資元本を割り込むことがあります。

-

カントリーリスク

投資対象となる国・地域の政治・経済情勢や、取引に対する規制などの影響で、ファンドの基準価額が変動することがあります。

-

不動産投資信託(REIT)

リスク不動産投資信託(REIT)の市場価格は市場の需給の状況、不動産市況や金利情勢等、様々な要因によって変動します。また、自然災害・人的災害などの影響や、不動産にかかる法制度の変更により不動産の価値が低下した場合、基準価額が下落する要因となります。

投資信託(ファンド)の選び方

投資信託を購入する際には、お客さまのニーズに合った商品を選ぶことが重要です。

投資目的に合った商品を選びましょう。

リスク |

お客さまのニーズ |

投資目的にあった商品 |

投資対象 |

|---|---|---|---|

- |

元本割れは避けたい |

- |

預金/個人向け国債 |

小 |

安定性重視 |

インフレに負けない程度のリターンを期待 |

国内債券 |

中 |

収益性重視 |

腰を据えて保有し、しっかりしたリターンを期待 |

海外債券/バランス |

大 |

積極性重視 |

市場の動きを見ながらリターンを追求 |

国内株式/海外株式 |

投資信託の種類について

投資信託の代表的な投資対象には「株式」「債券」「REIT(不動産投資信託)」があり、これを「国内」「海外」に分けると、大きく6種類の投資対象となります。これら投資対象を複数組み合わせたものは、一般的に「バランスファンド」と呼ばれています。投資対象の違いにより、期待できるリターン(収益)やリスクも異なりますので、それぞれの投資対象の特徴をおさえておくことが大切です。

※なお、一部のバランスファンドには、その他資産(金、原油等の商品)に投資しているファンドもあります。

おススメのはじめかた

定時定額買付サービス(投信自動積立)

-

毎月の積立金額は

1,000円から -

決まった日に自動購入!

タイミングを悩みません -

時間分散による

購入価格の平準化が期待できる

NISA(少額投資非課税制度)

-

投資信託などの投資による

利益が非課税

20.315%→0% -

成長投資枠と

つみたて投資枠の併用可能 -

iDeCoと違い

売却時期の制限なし

投信インターネットサービス

投資信託のお取引を、便利に、お得にご利用いただけるサービスです。

個人のお客さまのみご利用いただけます。

- ご利用開始にあたっては、窓口でのお手続きが必要です。

- インターネット取引の購入時手数料(税込)は定時定額取引の場合を除きます。

口座開設

投資信託のお取引には、普通預金口座と投資信託口座が必要です。

投資信託の口座開設は、窓口でのお手続きが必要です。

詳しくは、窓口または、地域サポート部にお問い合わせください。

-

通帳・お届け印

-

本人確認書類

運転免許証など

-

マイナンバーが確認できる書類

マイナンバーカードなど

投資信託をお持ちのお客さま

目的に合った商品を選ぶ

投資信託を購入する際には、お客さまのニーズに合った商品を選ぶことが重要です。

投資目的に合った商品を選びましょう。

リスク |

お客さまのニーズ |

投資目的にあった商品 |

投資対象 |

|---|---|---|---|

- |

元本割れは避けたい |

- |

預金/個人向け国債 |

小 |

安定性重視 |

インフレに負けない程度のリターンを期待 |

国内債券 |

中 |

収益性重視 |

腰を据えて保有し、しっかりしたリターンを期待 |

海外債券/バランス |

大 |

積極性重視 |

市場の動きを見ながらリターンを追求 |

国内株式/海外株式 |

投資信託の種類について

投資信託の代表的な投資対象には「株式」「債券」「REIT(不動産投資信託)」があり、これを「国内」「海外」に分けると、大きく6種類の投資対象となります。これら投資対象を複数組み合わせたものは、一般的に「バランスファンド」と呼ばれています。投資対象の違いにより、期待できるリターン(収益)やリスクも異なりますので、それぞれの投資対象の特徴をおさえておくことが大切です。

※なお、一部のバランスファンドには、その他資産(金、原油等の商品)に投資しているファンドもあります。

ファンドを見直す

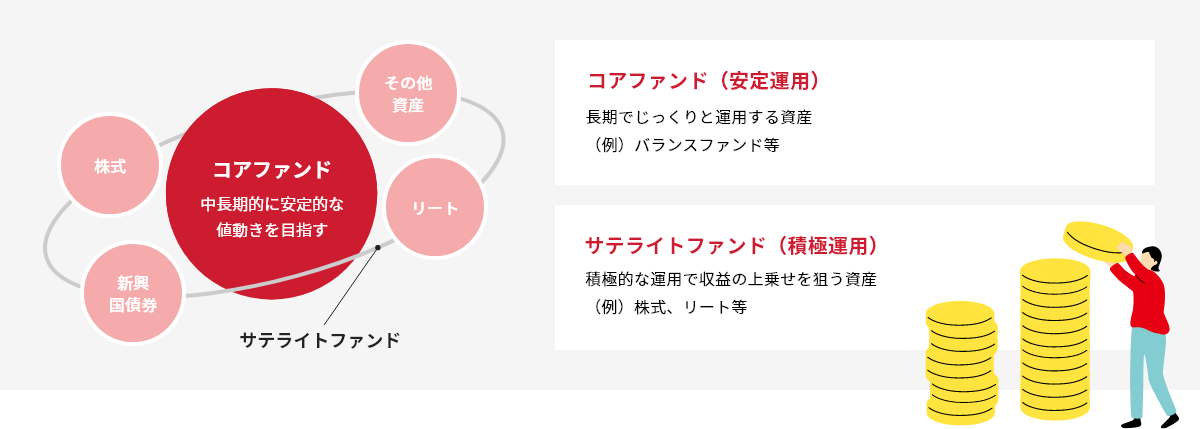

コア・サテライト戦略

安定的に運用する「コア」の部分と、積極的に運用する「サテライト」の部分を分けて考える戦略です。コアで中長期的な安定収益を目指し、サテライト部分でリスクをとり、高めのリターンを目指します。

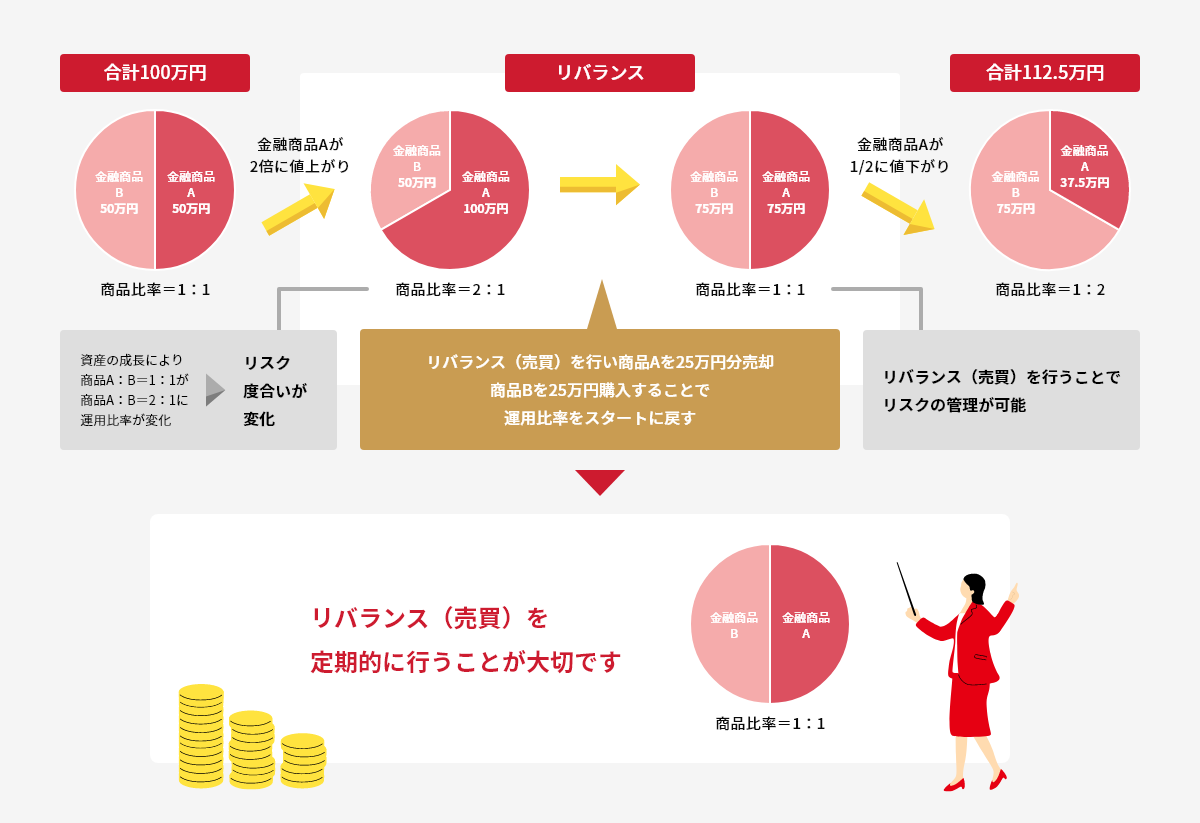

リバランス

資産の価値は運用成果によって常に変化していくため、資産配分の定期的な見直しが大切です。

保有している商品は、定期的に確認しましょう。

-

投資信託取引に関する重要事項

-

- ● 投資信託は預金、保険契約ではなく、元本や利回りが保証されるものではありません。

- ● 投資信託は預金保険機構、保険契約者保護機構の保護対象ではありません。

- ● 当金庫が取り扱う投資信託は投資者保護基金の対象ではありません。

- ● 投資信託のお取引に関しては、金融商品取引法第37条の6(書面による解除)の規定の適用はなく、クーリングオフの対象にはなりません。

- ● 投資信託は、組入有価証券等の価格下落や組入有価証券等の発行者の信用状況の悪化等の影響により、基準価額が下落し、元本欠損が生ずることがあります。また外貨建て資産に投資する場合には、為替相場の変動により基準価額が下落し、元本欠損が生ずることがあります。

- ● 投資信託には換金期間に制限のあるものがあります。

- ● 投資信託のご購入時には、買付時の1口あたりの基準価額(買付価額)に、最大3.3%(消費税込み)の手数料率と約定口数を乗じて得た額をご負担いただきます。換金時には、換金時の基準価額に最大0.3%の信託財産留保額が必要となります。また、これらの手数料等とは別に投資信託の純資産総額の最大年2.42%(消費税込み)を運用管理費用(信託報酬)として、信託財産を通じてご負担いただきます。なお、投資信託に関する手数料の合計は、お申込金額、保有期間等により異なりますので表示することはできません。

- ● 当金庫は販売会社であり、投資信託の設定・運用は各運用会社が行います。

- ● 投資信託の運用による利益および損失は、お客さまに帰属します。

- ● 投資信託のお取引にあたっては、総合的な判断に基づき、お申込みを受付できない場合がございますのであらかじめご了承ください。

- ● 投資信託のご購入にあたっては、最新の投資信託説明書(交付目論見書)および補完書面、契約締結前交付書面等により必ず商品内容をご確認のうえ、ご自身でご判断ください。

- ● 投資信託説明書(交付目論見書)および補完書面は、当金庫の本・支店等の投資信託販売窓口にてご用意しています。

- <商号等>

- 高崎信用金庫 登録金融機関 関東財務局長 (登金)第237号

- <加入協会等>

- 金融商品取引業協会及び認定投資者保護団体へは加入しておりません