| 商 号 等 : | 富山信用金庫 | 登録金融機関 : | 北陸財務局長(登金)第27号 |

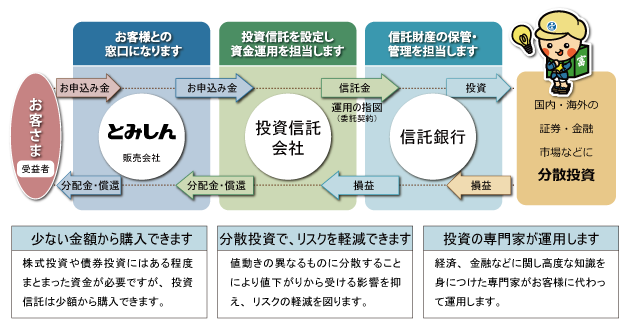

投資信託とは?

投資信託は、多くのお客様から集めた資金をまとめて、運用の専門家である投資信託会社が高い情報収集力、調査・分析力を駆使し複数の株式や債券等の有価証券等で運用します。投資先も複数に分けてリスクの軽減を図ります。

投資信託にかかるご留意事項

- ●投資信託は預金、保険契約ではありません。

- ●投資信託は預金保険機構、保険契約者保護機構の保護の対象ではありません。

- ●当金庫が取り扱う投資信託は投資者保護基金の対象ではありません。

- ●当金庫は販売会社であり、投資信託の設定・運用は委託会社が行います。

- ●投資信託は元本および利回りの保証はありません。

- ●投資信託は、組入有価証券等の価格下落や組入有価証券等の発行者の信用状況の悪化等の影響により、基準価額が下落し、元本欠損が生ずることがあります。 また、外貨建て資産に投資する場合には、為替相場の変動等の影響により、基準価額が下落し、元本欠損が生ずることがあります。

- ●投資信託の運用による利益および損失は、ご購入されたお客さまに帰属します。

- ●投資信託のご購入時には、買付時の1口あたりの基準価額(買付価額)に、最大3.30%の申込手数料率(消費税込み)、約定口数を乗じて得た額をご負担いただきます。 換金時には、換金時の基準価額に最大0.50%の信託財産留保額が必要となります。 また、これらの手数料とは別に投資信託の純資産総額の最大年約1.936%(消費税込み)を運用管理費用(信託報酬)として、信託財産を通じてご負担いただきます。 その他詳細につきましては、各ファンドの投資信託説明書(交付目論見書)等をご覧ください。 なお、投資信託に関する手数料の合計は、お申込金額、保有期間等により異なりますので表示することはできません。

- ●投資信託には、換金期間に制限のあるものがあります。

- ●投資信託の取得のお申込みに関しては、クーリングオフ(書面による解除)の適用はありません。

- ●投資信託のお取引にあたっては、総合的な判断に基づき、お申込みを受付できない場合がございますのであらかじめご了承ください。

- ●投資信託のご購入にあたっては、あらかじめ最新の投資信託説明書(交付目論見書)および契約締結前交付書面等を必ずご覧ください。 投資信託説明書(交付目論見書)および契約締結前交付書面等は当金庫の投資信託取扱店窓口等にご用意しています。

- ●収益分配金に関するご留意事項については、こちら

をご覧ください。

をご覧ください。

預金との違い

| 投資信託 | 円預金 | |

|---|---|---|

| 元本の保証 | 元本は保証されていません。 元本割れすることもあります。 |

元本は保証されています。 |

| お利息(分配金) | 運用成績によって支払われる金額(分配金)は変化しています。 (分配金は支払われないこともあります。) |

預入時に決められた利率により計算された金額(利息)が受取れます。 |

| 預金保険制度の適用 | 対象になりません。 | 対象となります。 |

| 通帳、証書の発行 | 発行しません。代わりに各種報告書でお取引内容、お預り残高等をお知らせします。 | 発行します。 |

投資信託の主なリスク

- ●価格変動リスク

投資信託が組み入れている株式等の価格は、国内外の政治・経済情勢、企業の業績、市場の需給等によって変動します。 組み入れている株式等の価格が下落した場合にはファンドの基準価額が下がる要因となります。 - ●金利変動リスク

金利の状況は絶えず変動しています。債券も償還前に売却される場合は金利変動の影響を受けます。 概して残存期間が長い債券ほど金利変動の影響を受けます。一般的に、金利が上昇した場合には債券の価格は下落し、ファンドの基準価額が下がる要因となります。 - ●信用リスク

組み入れた有価証券等の発行体にかかる信用リスクです。 発行体の経営・財務状況やそれらの外部評価等により、利息や元本が支払われる可能性が高いことを「リスクが低い」、逆に支払われる可能性が低いことを「リスクが高い」といいます。 一般的に、債務不履行が生じた場合または予想される場合には当該株式・公社債等の価格は下落(価格がゼロになることもあります。)し、ファンドの基準価額が下がる要因となります。 - ●為替変動リスク

円と外国通貨の交換レートは常に変動しています。 外国の株式や債券などで運用する投資信託は基本的に為替変動リスクが伴います。 外貨建て証券が現地通貨建てでは値上がりしている場合でも、当該現地通貨の為替相場の対円での下落(円高)度合いによっては、当該証券の円ベース評価額が減価し、ファンドの基準価額および分配金に影響を与える要因になります。 為替ヘッジをしていないファンドは、為替レートの変動が資産価値に影響します。 - ●流動性リスク

有価証券等を売買する際、取引市場に十分な需要や供給がない場合など需給動向により希望する価格等で売買できなくなるリスクをいいます。 一般的に、投資する有価証券等の流動性が損なわれた場合にはファンドの基準価額が下がる要因となります。 - ●カントリーリスク

投資対象国において、政治や経済、社会環境などの変化等により市場に混乱が生じた場合や市場を取巻く制度変更等により予想外にファンドの基準価額が下落したり、運用方針通りの運用が困難となることがあります。 これをカントリーリスクといいます。 一般的に新興国は先進国に比べてカントリーリスクが高いとされています。 - ●不動産投資信託(REIT)のリスク

投資対象となる不動産投資信託は、不動産を投資対象としているため、その不動産の価値や収益性に影響を受けます。 また、自然災害や不動産にかかる法制度の変更等の影響を受けます。 このことが基準価額の変動要因となります。

取扱商品(ファンド)

取扱ファンド、最新の基準価額はこちらからご覧ください。

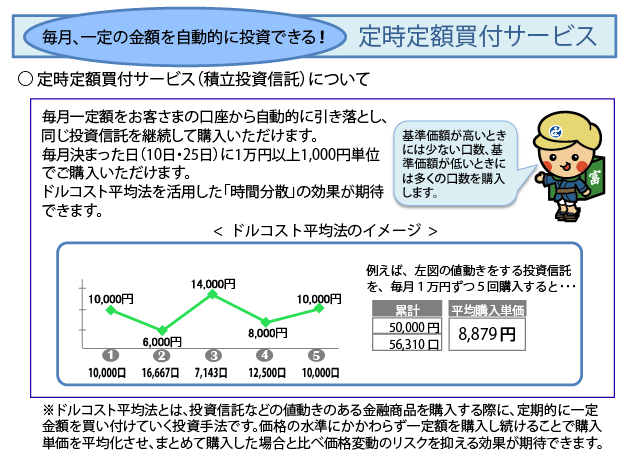

定時定額買付サービスとは?

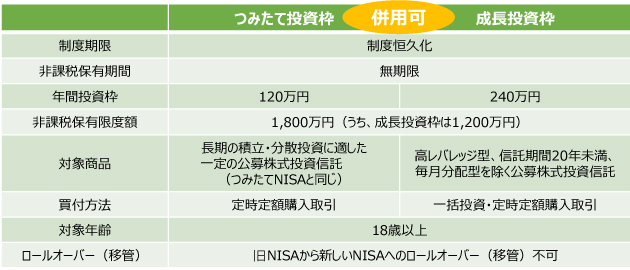

「つみたて投資枠」と「成長投資枠」の併用が可能です

●新しいNISAでは、「つみたて投資枠」と「成長投資枠」の2つの枠を併用することができます。

年間投資枠が拡大されます

●新しいNISAでは、「つみたて投資枠」が年間120万円、と「成長投資枠」が年間240万円まで利用でき、併用が可能なため、最大で年間360万円まで非課税で投資することができます。

非課税保有期間が無期限になります

●新しいNISAでは、非課税保有期間が無期限となることから、ロールオーバー(移管)等の手続きが不要となります。

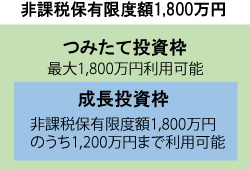

非課税保有限度額が1,800万円になります

●新しいNISAでは、生涯利用できる非課税保有限度額が1,800万円まで設定され、成長投資枠では1,800万円のうち、1,200万円まで利用することができます。

●新しいNISAでは、生涯利用できる非課税保有限度額が1,800万円まで設定され、成長投資枠では1,800万円のうち、1,200万円まで利用することができます。